华安证券股份有限公司王莺近期对牧原股份进行研究并发布了研究报告《Q2业绩扭亏为盈,养殖完全成本再降》,本报告对牧原股份给出买入评级,当前股价为43.04元。

牧原股份(002714)

主要观点:

1H2024归母净利7亿元-9亿元,Q2业绩实现扭亏为盈

公司公布2024年半年度业绩预告点评:实现归母净利润7亿元-9亿元,扣非后归母净利润9亿元-11亿元,同比扭亏为盈。分季度看,2024Q1、Q2公司分别实现归母净利润-23.8亿元,30.8亿元-32.8亿元,Q2公司业绩扭亏为盈,主要是因为生猪出栏量、生猪销售价格较去年同期上升,且生猪养殖成本较去年同期下降。

1H2024生猪出栏量同比增长7%,Q2养殖完全成本降至约14.5元

1H2024公司生猪出栏量3238.8万头,同比增长7.0%,已完成全年目标6600-7200万头的45%-49%,全年出栏任务有望顺利完成。分产品看,1H2024公司育肥猪、仔猪、种猪出栏量分别为2898.2万头、309.4万头、31.3万头,同比分别增长-0.3%、183.9%、222.7%。分季度看,Q1、Q2公司生猪销量1601.1万头、1637.7万头,同比分别增长15.6%、-0.3%,4-6月公司商品猪销售均价分别为14.8元/公斤、15.52元/公斤、17.73元/公斤,由此推算,Q2公司养殖完全成本已降至14.5元/公斤左右。受冬季疫病及春节销售影响,2024年1-2月公司生猪养殖完全成本阶段性上升至15.8元/公斤,3-5月成本分别降至15.1元/公斤、14.8元/公斤、14.3元/公斤,预计6月已降至约14元/公斤。2024年4-6月,公司生产效率也持续提升,PSY从25-26头上升至28头左右,全程上市率从80%左右上升至84%,我们预计,随着生产效率的提升和精细化管理的落实,下半年公司生猪养殖成本有望再下一个台阶。

投资建议

本轮猪周期2022年12月-2024年3月累计去化9.1%,去化已超过2021-2022年,2024年4月能繁母猪存栏较2021年6月下降12.5%;自今年3月以来,生猪价格持续超市场预期,我们判断与2023Q4生猪疫情较严重带来的供需缺口直接相关,当然,二育和压栏也对猪价有一定提振,随着产能去化的影响不断显现,本轮猪价高点值得期待;此外,受亏损期较长、高资产负债率维持数年、偏好压栏和二育等因素影响,生猪产能回升速度或偏慢。我们预计2024-2026年公司生猪出栏量分别为7000万头、7500万头、9000万头,同比分别增长9.7%、7.1%、6.7%;育肥猪出栏量分别为6440万头、6940万头、7670万头,同比分别增长3.4%、7.8%、10.5%;主营业务收入分别为1301.28亿元、1397.58亿元、1368.94亿元,归母净利分别为131.14亿元、153.58亿元、39.92亿元,同比分别增长407.6%、17.1%、-74.0%,归母净利润前值2024年115.71亿元、2025年243.35亿元、2026年187.32亿元,本次调整幅度较大的原因是,修正了2024-2026年生猪出栏量和猪价预期。公司作为我国最大的生猪养殖企业,成本在所有上市猪企中有很强的竞争力,我们维持公司“买入”评级不变。

风险提示

疫情失控;猪价大跌。

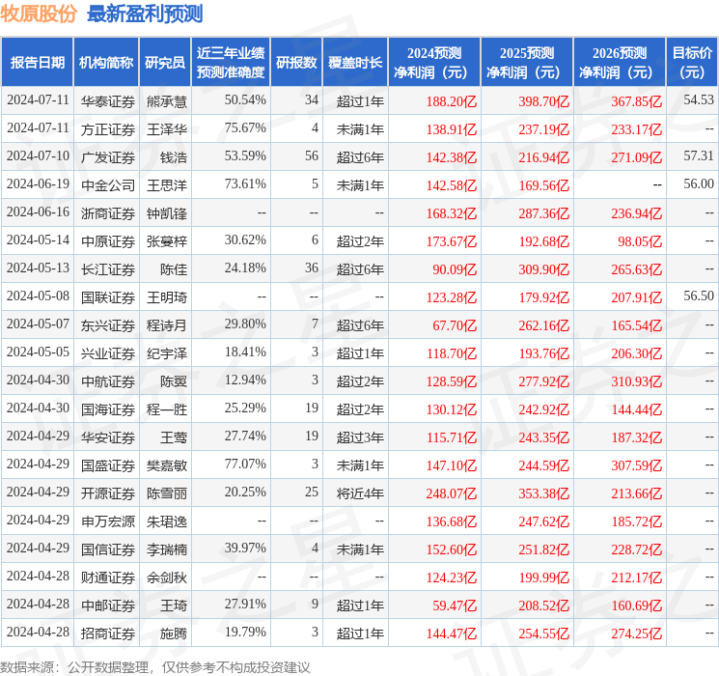

证券之星数据中心根据近三年发布的研报数据计算,国盛证券樊嘉敏研究员团队对该股研究较为深入,近三年预测准确度均值为77.07%,其预测2024年度归属净利润为盈利147.1亿,根据现价换算的预测PE为16。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级21家,增持评级4家;过去90天内机构目标均价为55.04。